债转股降杠杆之后,银行怎么办?

2016.10.26 09:13 债转股概念股

“当下,多家企业正在或已经实施债转股,究竟债转股能否有效提升价值,还是得看实施机构能否修理公司,使其经营改善,从而获得价值。该价值被实施机构、标的企业分享。对于银行而言,在利润与不良监管间权衡,转让价越高,越能维持利润增速。因此,向子公司以偏高价格转让,并能分享子公司转股后的价值回升,因此该方式可能会成为主流。”

债转股基本逻辑及流程

首先,我们还是基于我们此前对债转股逻辑的理解,然后落地到行业,一起来看看此事会对银行业绩发生什么影响。

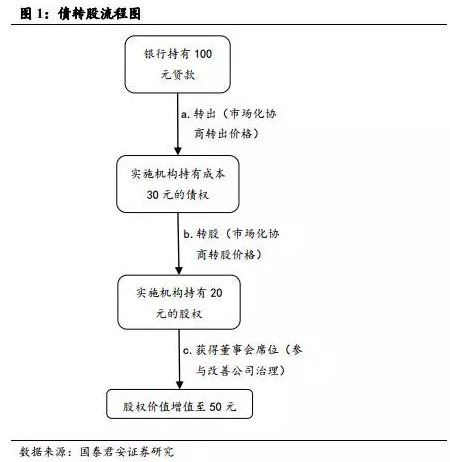

10月10日国务院公布的《关于市场化银行债权转股权的指导意见》(后文简称《指导意见》)中明确了市场化债转股的原则。债转股逻辑在此就不文字赘述了,只用一个虚拟案例描述其流程(按照《指导意见》)。

银行持有一笔100元的贷款,借款企业经营治理很糟糕,已划为不良,经评估觉得企业还不是完全没救,准备做债转股。于是把贷款做价30元转让给实施机构。然后实施机构去和企业谈转股,100元债权转成它20%的股权(注意,其成本是30元),并获得董事会席位。然后,实施机构参与改善公司经营治理(由于负债下降,企业本身情况本身也会比从前好一些),从而使其股权升值,其持股价值达到50元,而后退出,获利20元。

当然,这一理想化的案例,和现实中的案例肯定会有差别。比如,贷款转让价格、转股价格是自由议定的,视贷款质量好坏,可能高低都有。实施机构能否拿到董事席位并参与公司经营,也有不确定性。能否把企业改好并退出获利,更具有不确定性。因此,还需个案分析,一案一议,现在也没必要争论行或不行(肯定是有的行有的不行……)。但债转股的逻辑基本上就是如案例这样:实施机构获取企业一定控制权,改善企业经营,使其价值回升,从而获利退出。

所以,债转股的意义并不是降杠杆那么简单(降杠杆只是价值的转让,债权人向债务人让利,增量价值较小),它所能带来的增量价值,是新股东改善企业(在企业自己已无法自行修复价值的情况下),可以认为这也是企业改革的一种办法。这一增量价值最后被标的企业的老股东、新股东(即实施机构)分享,因此对它们而言构成利好……当然,前提是实施机构成功改善了企业,否则一切白搭。

但不是所有企业都修得好的,有些扭亏无望的,新股东也会知难而退,所以这就是为什么要强调“市场化”债转股,让银行(和实施机构)自主选择标的。

当然,标的企业也不一定非得是不良贷款借款人,即使贷款还是正常付息的,但若企业同样是遇到一定困难,有可能靠新股东干预改善的,均可实施债转股。只是,如果不是不良贷款,那么转让时折扣就不会太大。近期新披露的几个建行债转股案例,均属于这一情况。

银行的账务处理

我们首先了解下,银行在实施债转股时的会计处理,以便后面分析债转股会对银行财务状况带来什么影响。

还是以上面的虚拟案例为起点,考虑更多复杂情况,我们先大致划分为以下三种情况:

(1)不良已全额计提拨备

100元不良,已计提100元拨备,以30元转让时:

总贷款 -100元

拨备转出 -100元

拨备转回 +30元

现金 +30元

其中,拨备转回30元,可以使当年拨备少提30元,于是增加利润30元(先不考虑所得税)。但因为这个利润相对当期原有利润来说,非常小,所以其实影响不大。

(2)不良未全额计提拨备

按照监管要求,只有损失类不良才是计提100%拨备,可疑类、次级类则是25%、50%。银行应根据贷款的实际现金流情况,合理计算应计提的拨备。如果不良资产未计提100%,则其账务取决于贷款净值与转让值的高低。

如果前者高,比如100元贷款,净值50元(即拨备50元),转让价30元。那么相当于立即再计提20元拨备(形成当期资产减值损失),贷款净值为30元(拨备70元)。转让后,资产端的30元净资产变成30元现金,其余70元贷款和70元拨备则核销。

如果后者高,比如100元贷款,净值30元(拨备70元),转让价50元,则与前面类似,相当于贡献利润20元。

(3)转让给全资子公司

上述情况均是折价卖断给外部实施机构(如AMC),但另一种方式就是把不良卖给自己的全资子公司,由其实施债转股。目前媒体报道的近期案例均是这种方式,可能会成为主流。

在子公司模式下,不良转让环节,母行的会计处理和前面一样。是:

总贷款 -100元

拨备转出 -100元

拨备转回 +30元

现金 +30元

拨备转回贡献了30元利润,和前面一样。而子公司报表是(刚好相反):

债权+30元(或者是它转换而来的股权)

现金-30元

并表时,按照会计准则要求,母子公司之间的交易会相互抵消,最后形成的是:

总贷款 -100元

拨备转出 -100元

拨备转回 +30元

债权 +30元(或者是它转换而来的股权)

这等价于,一笔已计提完的贷款,“核销”了70元,剩下的30元“复活”了,且变成了30元的债权(或者是它转换而来的股权),不再是贷款,所以对应的30元拨备节省了出来,未来可少提30元拨备,因而贡献了30元利润。

显然,这过程中银行集团根本没赚到钱,只不过是做了笔账,30元贷款换了身马甲(变成了子公司持有的债权或股权),因此节省出30元拨备,贡献了利润。但持有债权或股权不和贷款一起计算不良率,因此全集团的不良率下降,拨备覆盖率上升,但拨贷比也下降。当然,这只是会计游戏,完全是因为按照《指导意见》要求要由实施机构(比如子公司)转股,因此需要这么一步转让环节。

这一环节优化了不良率、拨备覆盖率,但恶化了拨贷比,对于拨贷比不紧张的银行来说,大体上还是起到了优化财务的作用(拨贷比不紧张而拨备覆盖率紧张的银行,不良率是超1.67%的)。

但如果最为严格地按照并表的会计准则,子公司持有的资产,并表时仍要按照母公司的会计准则处理,所以并表时理应把这30元还原为贷款科目,监管指标重算,因此无法把30元拨备节省出来。那样就是体现了交易实质:就是什么都没有变化。

另外还需注意的是,母子公司之间交易,价格终归不那么公允的。如果作价很高,比如按80元转让一笔不良,甚至按原价转让准不良,那么优化财务的程度就更大。

然后,真实的价值提升环节来了:子公司转股,经营这家企业,假设取得良好效果,其价值有所修复,最后成功退出,股权退出价是50元,获利20元。这20元则体现为子公司利润,当然也是集团的利润。但换个角度,对于集团而言,是原来核销掉的70元不良中,总算拿回了20元。所以,子公司实施债转股的价值,还是来自于修理公司后的价值修复。

这里涉及“比较基准”的问题,也是争议点。如果是以贷款原值100元为基准,那么还是亏50元(因为只收回了50元)。如果以贷款实际价值(假设30元)为基准,则可认为是通过努力,利用债转股这一手段,多拿回了20元(如果不债转股,可能只能破产清算,拿回一丁点),所以债转股就是值得做的。对此,我们认为,企业经营陷入困境是事实,其他处置办法用尽后,我们不得不接受转股前的贷款价值已只剩30元这一现实,那么后一种思路才是理性的。前一种思路其实是一种投资上的“成本幻觉”(好比炒股深度套牢时的感受),《指导意见》要求贷款转让给实施机构再做转股,有利于大家接受后一种思路。

对银行财务的影响

包括对账面利润和主要监管指标的影响。

仍然以该虚拟案例为例。银行因为卖掉了100元不良,不良率下降,且因拨备节省而反哺利润。但因同时核销了一部分拨备,银行的拨备覆盖率上升,但拨贷比却是下降的。先不考虑后面转股后的价值修复。总结一下:

不良率:下降

拨备覆盖率:上升

拨贷比:下降(在该贷款拨备计提比例,低于转出价占原值比例时,则上升)

净利润:因拨备转回而减少未来计提压力,可贡献利润。

因此,对于银行而言,转出拨备计提充分的不良,会贡献账面利润。我们以银行中报数据为起点,大致测算下,如果各银行的不良贷款中有10%做债转股转出,不良拨备100%,转让价30%,那么将使利润增速比原来增加1-5个百分点。

这就是通过转让不良而回吐出来的利润。当然,这只是会计游戏,真正提升价值,还是要在整改企业、提升其价值的环节。

结论:债转股的价值之源

不管如何,贷款转让阶段毕竟不是真正的价值提升,而只是会计处理带来的账面利润回升。债转股能否有效提升价值,最终还是看实施机构(如子公司)能否修理公司,使其经营改善,从而获得价值。该价值被实施机构、标的企业分享。

对于银行而言,在利润与不良监管间权衡,转让价越高,越能维持利润增速。因此,向子公司以偏高价格转让,并能分享子公司转股后的价值回升,因此该方式可能会成为主流。

对于其他实施机构(如AMC)来说,则有机会以较低价格介入问题企业的投资,并通过推动企业整改,获取回报,是新增业务机会,构成利好。当然,这种投资对行业整合、企业经营有很高要求,考验实施机构的专业能力。

债转股概念股:海德股份、陕国投A、浙江东方、长航凤凰、东兴证券、中科金财、中钢国际、鲁银投资、天津普林、信达地产、重庆水务、闽东电力、世联行、风范股份、安信信托。

债转股概念股

那么问题来了:最值得配置的债转股概念股是哪只?即刻申请进入国内首个免费的非公开主题投资交流社区概念股论坛参与讨论!

申明:本文为作者投稿或转载,在概念股网 http://www.gainiangu.com/ 上发表,为其独立观点。不代表本网立场,不代表本网赞同其观点,亦不对其真实性负责,投资决策请建立在独立思考之上。